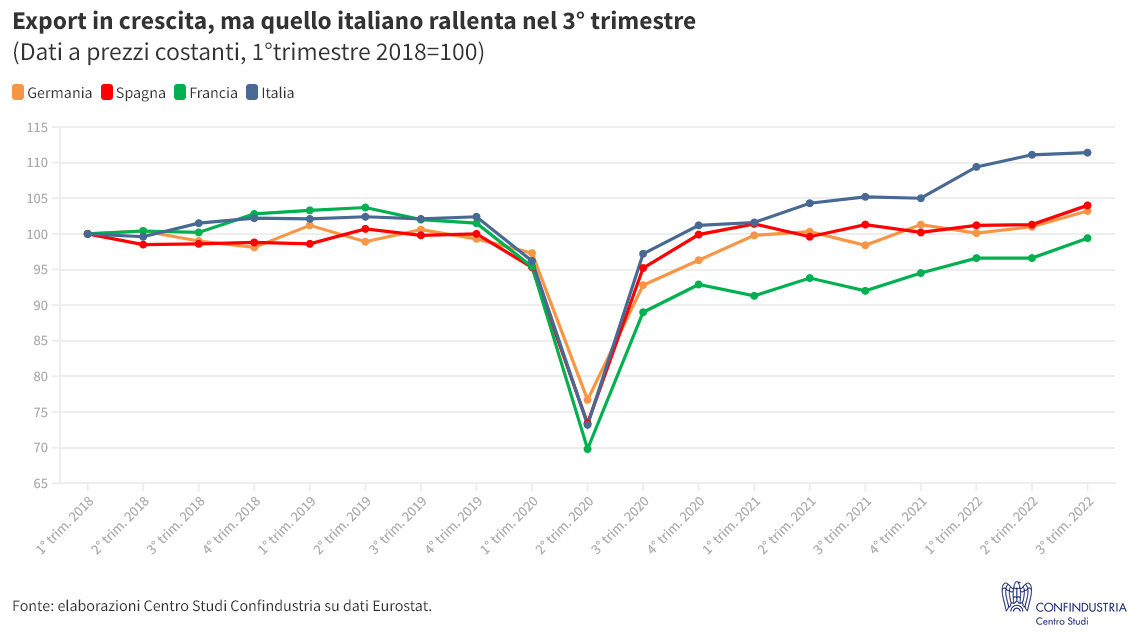

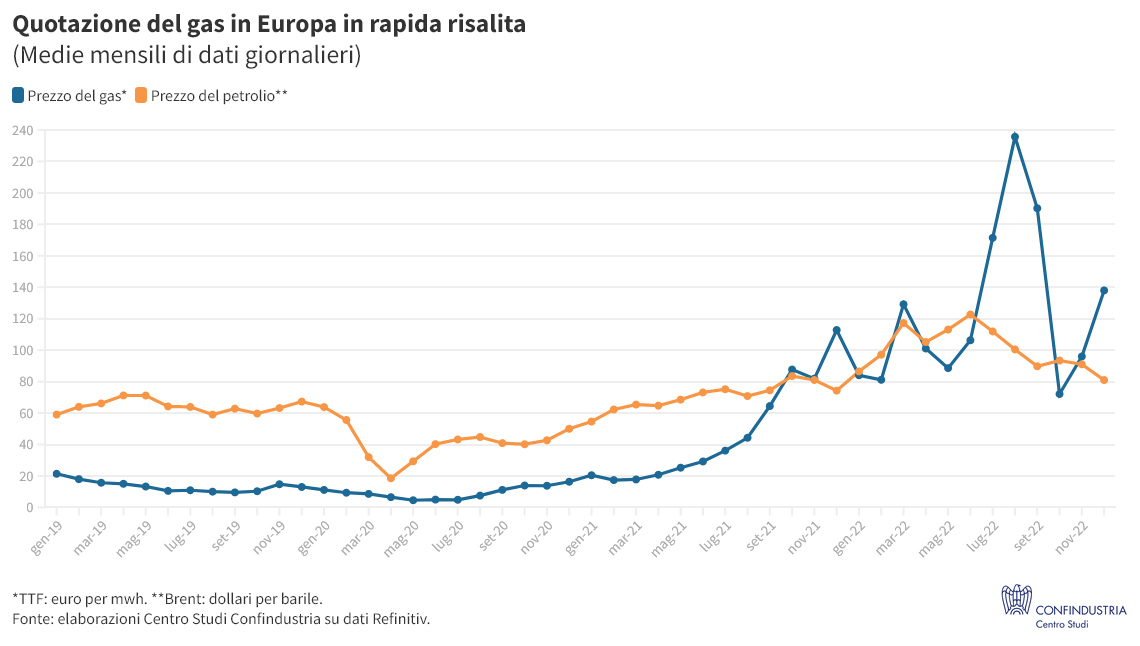

Cresce il rischio di stagnazione a fine 2022: il prezzo del gas è di nuovo in rialzo e balzano i tassi di interesse. L’industria accusa il colpo, le costruzioni sono in calo, ma reggono i servizi e gli occupati totali continuano a crescere. Extra-risparmio accumulato: verrà speso solo in piccola parte per sostenere i consumi. L’export italiano è altalenante, tra la flessione dell’industria nell’Eurozona e la crescita lenta negli USA.

L’economia italiana e internazionale in breve

Focus del mese - Extra-risparmio: quanto verrà speso per i consumi?

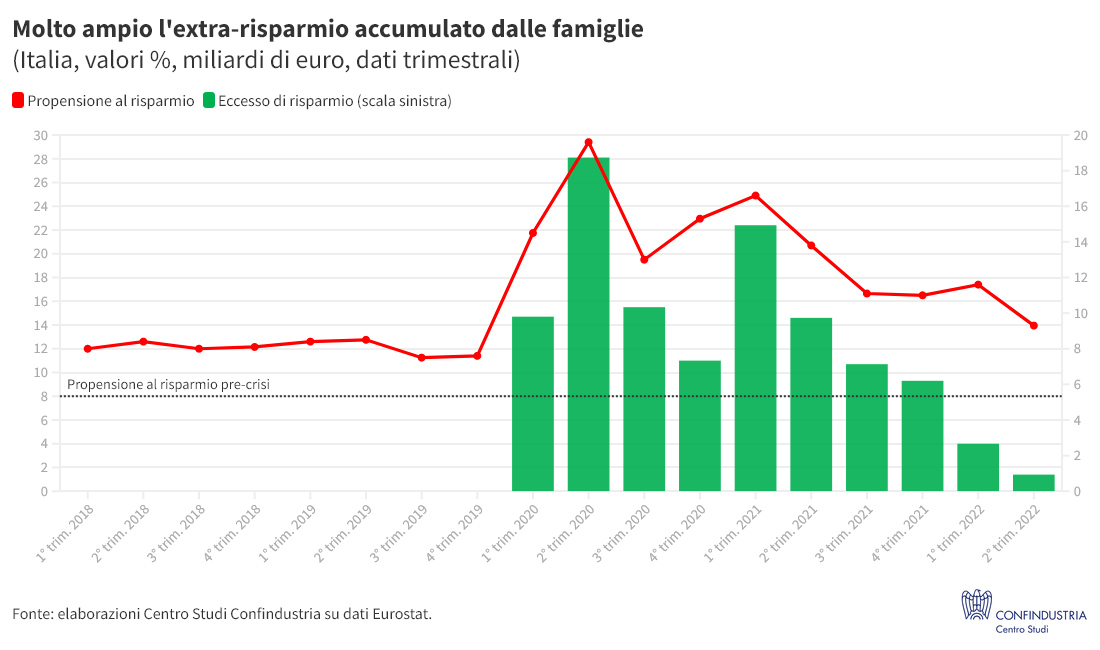

Risparmio ancora elevato. Il crollo dei consumi dal 2020, forzato dalle restrizioni anti-pandemia, ha generato un aumento senza precedenti del risparmio delle famiglie. Nel 2020-2021 la propensione è salita dall’8% ad un picco di quasi il 20%. Nel corso del 2022 è gradualmente scesa (9,2% nel 2° trimestre), ma rimane sopra il pre-Covid. Il CSC stima un ammontare di extra-risparmio accumulato in Italia tra il 1° trimestre 2020 e il 2° trimestre 2022 di circa 126 miliardi di euro (7% del PIL). L’ammontare di tali risorse è in linea con la media dell’Eurozona (7,3%, 900 miliardi), ma inferiore rispetto a quanto registrato negli USA, dove ha raggiunto il 12% del PIL, favorito anche da sostegni pandemici molto generosi.

Risorse per la crescita? L’extra-risparmio può svolgere potenzialmente un ruolo importante, come serbatoio di risorse, nel sostenere i consumi tra fine 2022 e il 2023. Ma in che misura? Ci sono tre motivi per cui l’ammontare di risorse che potrà alimentare nuovo consumo è, di fatto, molto minore.

1. Sono distribuite in maniera diseguale. distribuzione dei risparmi, accumulati maggiormente dalle famiglie ad alto reddito, limita la misura in cui tali risorse possono essere utilizzate per ammortizzare i rincari energetici e sostenere i consumi. Inoltre, le famiglie più abbienti hanno una minore propensione al consumo. Mentre le famiglie a minor reddito, che spenderebbero proporzionalmente di più, non sono state in grado di aumentare i propri risparmi. E sono le più colpite oggi, poiché la spesa per l'energia rappresenta una percentuale significativa del proprio reddito (12,1% nel quintile più basso, contro 6,7% nel quintile più alto).

2. Sono state in parte investite. Dai conti finanziari elaborati da Banca d’Italia emerge come parte delle risorse in eccesso sia stata allocata in fondi di investimento e partecipazioni (+23,4% a fine 2021 dal 2019) e fondi assicurativi e pensionistici (+11,2%), immobilizzando il risparmio, il cui valore può aumentare nella misura in cui viene destinato a strumenti finanziari remunerativi. Da inizio 2022, tuttavia, sebbene rimangano sopra i livelli pre-pandemici, le quote di queste forme di investimento si sono ridotte di nuovo, a favore di depositi e conti correnti. Il motivo può essere che la crisi energetica e la guerra hanno influito sulle decisioni finanziarie dei risparmiatori che, per prudenza e nonostante i rincari, stanno preferendo forme liquide.

3. Sono erose dall’inflazione. L’andamento crescente dell’inflazione (+11,8% a novembre) erode il potere d’acquisto delle risorse risparmiate, gravando sulle famiglie e influendo sulle loro decisioni di spesa. Complessivamente, si stima una perdita di circa 13 miliardi di euro rispetto al totale dell’extra-risparmio. Si riducono, quindi, le risorse disponibili per finanziare la spesa, perché l’extra-risparmio è anch’esso colpito dall’incremento dei prezzi (come il reddito), specie la parte che rimane “liquida” sui conti correnti.

Quanto extra-risparmio resta per la spesa? La possibilità che i risparmi accumulati confluiscano in maggiori consumi nei prossimi trimestri dipende, dunque, da molteplici fattori. La concentrazione dei risparmi tra le famiglie più abbienti è il più limitante. La detenzione delle risorse in forma “illiquida” riduce ulteriormente quelle fruibili per esigenze di spesa. Tenuto conto di questi due fattori e dell’erosione dovuta all’inflazione, la parte di extra-risparmio effettivamente spendibile è stimabile in circa 13 miliardi (poco più del 10%).

Ha già alimentato i consumi. Parte delle risorse accumulate sembra già essere confluita nei consumi delle famiglie, cresciuti molto nel 2° e 3° trimestre (+2,5% in entrambi), più di quanto registrato dagli altri paesi europei. La risalita dei consumi, tornati sopra il pre-Covid (+0,4%), non sembra spiegabile dal reddito disponibile nel 2° trimestre (+1,5% nominale, -0,1% reale). E’ stata spinta, invece, dalla flessione della propensione al risparmio (di -2,3 punti in primavera) e dai risparmi accumulati, sia nel 2° che nel 3° trimestre.

Prospettive: pesano incertezza e caro-energia. D’altro canto, l’incertezza derivante dal deterioramento delle prospettive economiche potrebbe indurre le famiglie, da fine 2022, a ulteriore risparmio “precauzionale”. Inoltre, il protrarsi del caro-energia (che riguarda consumi non molto comprimibili), potrebbe assorbire ulteriore extra-risparmio, riducendo l’impulso positivo sui consumi e accelerando la stagnazione.

Zona Industriale Servizi - S.S. 80 Km. 86,400

Palazzo Infomobility - 64100 Sant'Atto (Teramo)

Tel. 0861 / 232417

E-mail: info@confindustriateramo.it