Lo scenario è molto incerto per l’Italia, risultante di fattori che agiscono in direzioni opposte. I prezzi dell’energia sono vicini al picco, i tassi e lo spread sono al rialzo. L’Inflazione è più elevata e persistente, determinando rischi per i consumi. L’industria resiste, nei servizi è atteso un rimbalzo, per l’export prospettive difficili. L’Eurozona è in crescita ma con segnali di debolezza, negli USA riviste al ribasso le previsioni.

L'economia italiana e internazionale in breve

- Forze contrastanti. La dinamica del PIL italiano è l’incerta sintesi di fattori che spingono in direzioni opposte. Al ribasso: i rincari di energia e alimentari (accentuati dalla guerra), per l’impatto su costi e margini delle imprese e su inflazione e potere d’acquisto delle famiglie, i tassi di interesse più alti e lo spread sovrano più ampio, il commercio internazionale debole. Al rialzo: la fine delle restrizioni anti-Covid e la stagione calda che spingono il turismo, la crescita delle costruzioni, la resilienza dell’industria (grazie alla sua diversificazione e al traino dei primi due settori), il risparmio accumulato che protegge i consumi. L’euro indebolito sul dollaro aiuta l’export, ma alza i prezzi dei beni importati.

- Energia vicina al picco. Il prezzo del petrolio è sceso di poco a luglio, a 112 dollari al barile (da 123 a giugno) ma resta molto alto rispetto ai valori di inizio anno (87 dollari). Il gas in Europa si è impennato a 171 euro/mwh a luglio (106 a giugno), sopra i valori medi di marzo, a seguito del calo dell’offerta russa.

- Tassi alti. I rendimenti sui titoli pubblici nell’Eurozona erano scesi poco dal picco, dopo l’annuncio BCE “anti-frammentazione”: a luglio il BTP è a 3,19% in media (3,55% a giugno), restando molto sopra lo 0,97% di dicembre 2021. La lieve flessione è comune a tutti i paesi (Bund a 1,19% da 1,50%). Anche lo spread BTP-Bund era in calo, ma di recente è risalito per l’instabilità politica (+2,00 in media, da +2,05).

- Industria: quadro complicato. Gli indicatori continuano a fornire segnali discordanti. Il PMI è in discesa (50,9 a giugno, da 51,9), ormai vicino alla stagnazione; l’indagine Banca d’Italia segnala un peggioramento della domanda e maggiore incertezza nel 2° trimestre; la fiducia delle imprese manifatturiere registra un piccolo recupero a giugno, dopo un lungo calo. La produzione industriale, in calo a maggio come atteso, è in aumento nella media del 2° trimestre (-0,7% nel 1°), con una dinamica nella prima metà del 2022 che, pur rallentando, è ben superiore a quella tedesca e francese. Le imprese industriali, dunque, mostrano resilienza. Prosegue, invece, il trend di espansione delle costruzioni, che sostiene anche il flusso di investimenti; di recente, però, è apparso qualche segnale di decelerazione.

- Rimbalzo nei servizi. La spesa dei turisti stranieri in Italia ha ridotto in aprile il gap dal pre-Covid a -21% (era -25% a marzo). L’indicatore dei consumi ICC a maggio ha registrato un aumento del +3,4% annuo, trainato dai servizi (+18,3%) che beneficiano dei maggiori acquisti per il tempo libero grazie al calo delle restrizioni, ma frenato dai beni (-1,4%). Ciò sembra riflettere il fatto che, dato il reddito disponibile, i prezzi più alti impongono scelte tra acquisti di beni e servizi. Il PMI del settore continua ad indicare espansione, ma a un ritmo in rapida flessione (51,6 a giugno, da 53,7). Il rimbalzo dei servizi nel 2° e 3° trimestre potrebbe essere agevolato dal risparmio delle famiglie, ma limitato dall'inflazione.

- Export: prospettive difficili. Il valore dell’export è in aumento, per la crescita dei prezzi, ma in volume la dinamica è piatta a marzo-aprile. In aumento le vendite extra-UE a maggio (+4,7%), con forte contributo del mercato USA dove le merci italiane sono favorite dall’indebolimento dell’euro; in calo, invece, le vendite in Russia e Cina. Le prospettive sono difficili: maggior calo a giugno degli ordini esteri del PMI manifatturiero e debole commercio mondiale (-0,3% a febbraio-aprile); in espansione l’import di USA e UK, stabile quello dell’Eurozona, in calo quello della Cina. Lo scenario per gli scambi è negativo: PMI globale sugli ordini manifatturieri in zona recessiva per il quarto mese a giugno. Ma ci sono segnali di allentamento dei colli di bottiglia negli approvvigionamenti, grazie alla ripresa dell’attività dei porti cinesi a maggio e alla risalita della produzione in Cina a giugno (solo +0,4% il PIL nel 2° trimestre).

- Eurozona in crescita ma con segnali di debolezza. Nonostante le criticità dovute al conflitto e alle pressioni inflazionistiche, il PIL nel 1° trimestre è cresciuto di +0,6%. Tuttavia, continua a calare, da fine 2021, il sentiment economico, misurato dall’indicatore ESI (-5,9% nel 2° trimestre), prospettando nei prossimi mesi una crescita molto debole nell’Eurozona. Il deterioramento della fiducia è comune a tutti i principali paesi, in particolare Francia e Spagna (-5,9% e -5,7%), seguite dalla Germania (-4,5%). Un peggioramento è stato rilevato anche nelle aspettative sull’occupazione (-2,3% nel 2° trimestre).

- USA: si abbassa la crescita. La FED ha rivisto fortemente al ribasso le previsioni sul PIL nel 2022 (+1,7% da +2,8%) e nel 2023 (+1,7% da +2,2%), tenendo invariato il 2024 (+1,9%), con una minor crescita dell’1,7% nel triennio. I segnali recenti per l’economia sono negativi: tutti gli indici di attività nel manifatturiero stanno continuando a scendere in modo rilevante (PMI a 57,0 a giugno, da 59,2; ISM a 53,0 da 56,1), così come la fiducia delle imprese NFIB (89,5 da 93,1). Inoltre, la fiducia dei consumatori a giugno è diminuita a 50,0 punti, molto sotto la media dell’ultimo anno.

Focus del mese - Inflazione più alta e persistente: rischi per i consumi

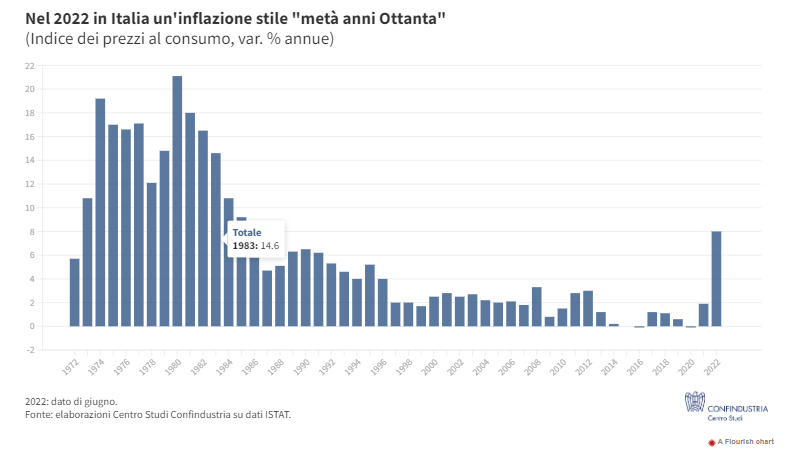

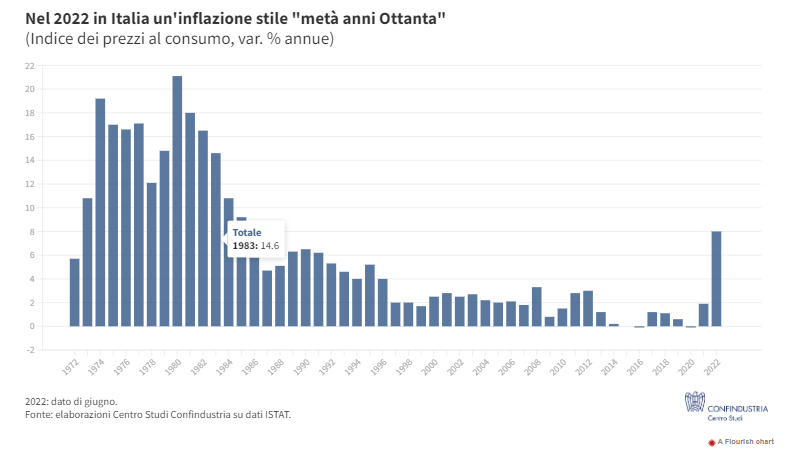

- Inflazione record. L’inflazione in Italia continua a salire (+8,0% annuo a giugno) su valori che non si vedevano dal 1985, dopo gli shock petroliferi. I paesi europei sono colpiti in misura differenziata: meno la Francia (+6,5%), di più la Germania (+8,2%) e soprattutto la Spagna (+10,0%). La media per l’Eurozona, +8,6%, è oltre 4 volte sopra la soglia BCE del +2%. Negli USA, dove l’inflazione è salita prima, i valori sono simili (+9,1%; a maggio +6,3% la misura a cui guarda la FED).

- Cause: commodity... La corsa dell’inflazione è trainata soprattutto dai prezzi elevati delle materie prime energetiche e alimentari, ancor più in tensione a causa della guerra in Ucraina. I rincari si traducono in Italia in un +48,7% annuo dei prezzi energetici al consumo e in un +8,7% per quelli alimentari, che spiegano ben 5,7 punti su 8,0 di inflazione. La core inflation, al netto di tali prezzi, resta più contenuta: +3,1% in Italia (+3,7% nell’Eurozona). È comunque cresciuta negli ultimi mesi, segno che i rincari si stanno lentamente trasferendo sugli altri prezzi (+7,2% quelli relativi ai servizi di trasporto, ancora solo +2,6% per i beni industriali). Ma non quanto negli USA (+5,9% la core), dove la domanda interna è più sostenuta e pesa anche la rincorsa dei salari.

- …e svalutazione dell’euro. Anche il continuo indebolimento dell’euro, crollato a 1,01 dollari per euro in media a luglio, da 1,22 a maggio 2021 sta alimentando l’inflazione in Europa. Il significativo trend di svalutazione (pari al -17%) accresce, infatti, il costo delle commodity importate in Italia e negli altri paesi dell’Eurozona, che sono quotate quasi tutte in dollari (tranne il gas naturale, prezzato ad Amsterdam). Il prezzo del petrolio, per esempio, a luglio cresce del +44% annuo in dollari, ma addirittura del +66% in euro.

- Imprese shock absorber, ma non per sempre. Le imprese hanno vissuto un 2021 di sofferenza sul fronte dei costi e dei prezzi, con un impatto significativo sui margini (-3,0% nella manifattura, in media). Più di recente, stanno provando a trasferire maggiormente a valle i rincari delle materie prime. L’andamento dei prezzi alla produzione in Italia (beni intermedi +23,3% annuo a maggio 2022, beni strumentali +8,1%, beni di consumo +8,2%) resta, comunque, molto più limitato di quello dei prezzi delle commodity (+87% le energetiche, in dollari, nello stesso periodo). Il tentativo delle imprese italiane di evitare un’ulteriore forte erosione dei margini, che sarebbe insostenibile, si riverserà su vari prezzi al consumo, tenendo alta l’inflazione.

- Prospettive: inflazione più persistente. Fino a qualche mese fa, la maggioranza dei previsori si aspettava che l’impennata dell’inflazione fosse temporanea e che, una volta cessate le tensioni sulle commodity, si sarebbe vista una rapida discesa. Ma ora lo scenario inflazionistico sta peggiorando nell’Eurozona. Secondo le previsioni della BCE di inizio giugno, l’inflazione sarebbe al +6,8% quest’anno e scenderebbe a +3,5% il prossimo: troppo alta, troppo a lungo (anche peggio per la Commissione UE: +7,6% e +4,3%). La core inflation è attesa al +3,3% nel 2022 e ancora a +2,8% nel 2023. L'aumento annunciato dei tassi ufficiali, legato proprio a tale scenario per i prezzi, aiuterà a frenare le aspettative di inflazione e potrebbe limitare il trasferimento dei rincari ai beni industriali. I prezzi di energia e alimentari, però, dipendono da fattori esogeni, fuori del controllo della BCE: il loro sentiero, in questa fase particolare, è legato all’incerta evoluzione del conflitto.

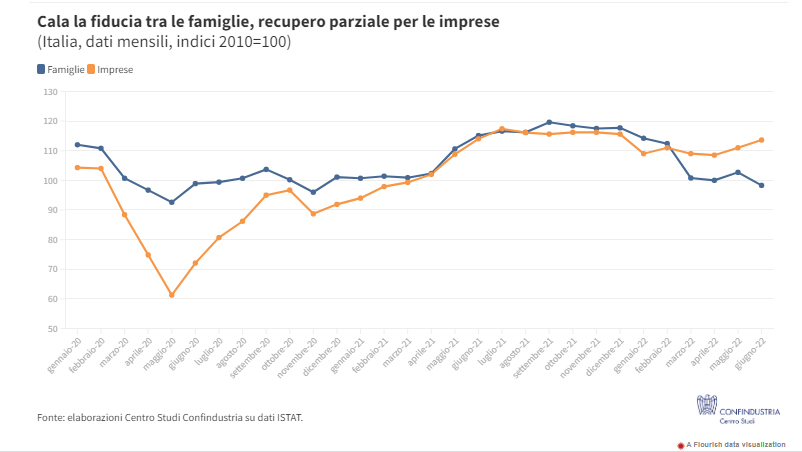

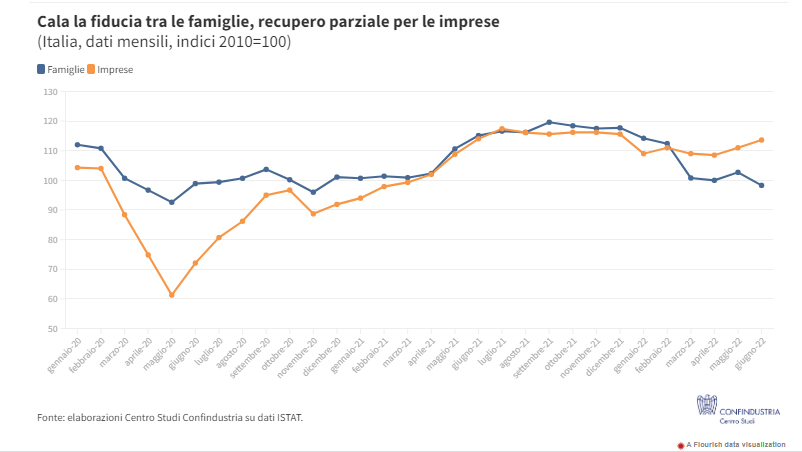

- Un freno ai consumi. Per le famiglie, il rialzo dei prezzi finali si traduce in una maggiore spesa, a parità di volumi, considerato anche che energia e alimentari sono difficilmente comprimibili. Ciò potrebbe spingere a rimandare o ridurre l’acquisto di alcuni beni e servizi, che siano giudicati non essenziali. In direzione opposta agisce il risparmio accumulato dalle famiglie nel periodo della pandemia, che è un serbatoio di risorse cui alcune famiglie (sebbene non tutte) possono attingere a fronte della maggior spesa per beni e servizi. L’effetto netto di queste due forze contrapposte sarà che l’atteso rimbalzo dei consumi in Italia, nel corso del 2022, sarà frenato rispetto a quanto si sarebbe avuto senza il balzo dei prezzi. Inoltre, lo scudo rappresentato dall’extra-risparmio tenderà man mano ad esaurirsi, se i rincari dei prezzi non si attenueranno: finite quelle risorse, i consumi (e quindi la domanda) potrebbero risentirne in misura pesante.